La dark web o “web oscura” es un mundo oculto de páginas de internet a los que solo se puede acceder mediante un navegador web especializado, su intención principal es la comunicación anónima para el robo de datos, mercado negro, y cualquier otro acto ilegal. Esto quiere decir que la mayor parte o todos estos sitios no están indexados a motores de búsqueda como Google, haciéndolos invisibles par el usuario común y evitando su fácil seguimiento y rastreo.

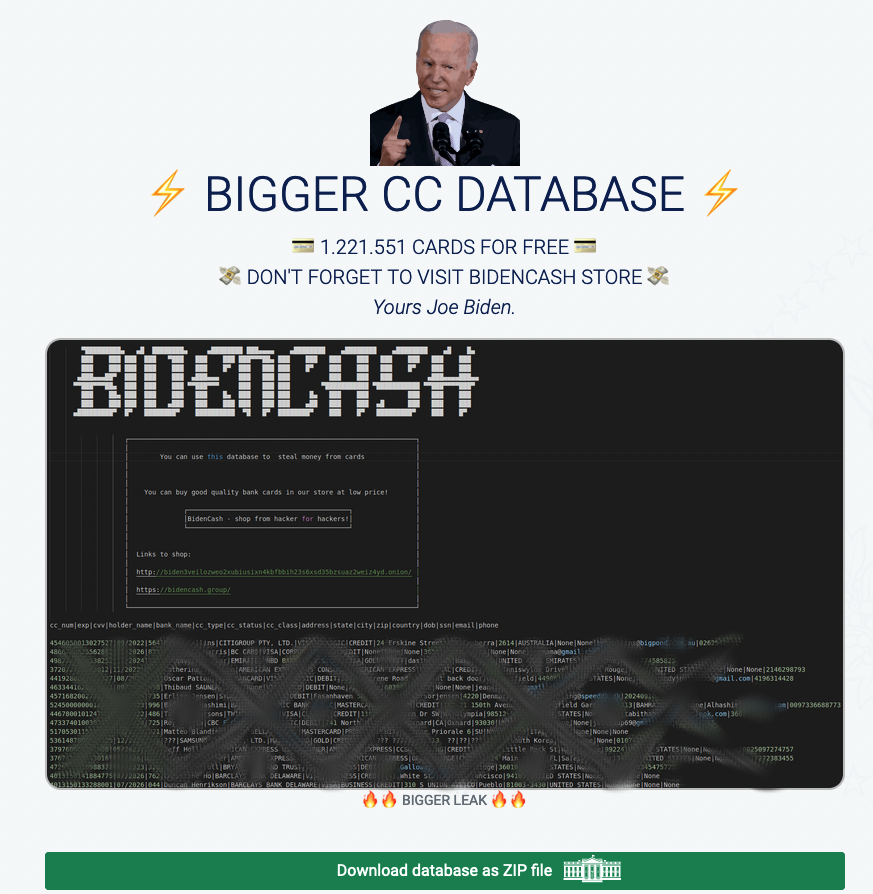

Recientemente ESET, la compañía de software especializada en seguridad, dio a conocer que en la dark web se han filtrado más de dos millones de tarjetas de crédito y débito, principalmente en Estados Unidos y países como México y China.

Esto se debe a que el sitio web BidenCash, dedicado a la venta de datos de tarjetas robadas, cumplió un año desde su creación y para celebrarlo, publicó de forma gratuita una base de datos con 2,165,700 tarjetas. Estos datos incluyen el número de la tarjeta, fecha de expiración, código de seguridad (CVV) e información personal como nombre, correo electrónico, número de teléfono y dirección.

La dark web y el robo de datos personales

A raíz de este suceso, el país más afectado fue Estados Unidos, con un total de 965,000 registros robados, en segundo lugar está México con 97,663 y por último China con 97,003. Pese a que no se ha confirmado la validez de los datos filtrados en la dark web, esto no significa que no sea un problema para los bancos y sus clientes, ya que también se filtró información que puede ser utilizada para otro tipo de fraudes.

Andrea Draghetti, Jefe de Inteligencia de Amenazas de D3labIT, asegura que tras analizar la base de datos se identificó que muchos de estos habían sido duplicados; pero aun así, más de 2 millones eran únicos.

BidenCash y la dark web

Este sitio está activo desde febrero 2022 y en ocasiones anteriores han utilizado la filtración de base de datos como una estrategia para promocionar sus servicios. En octubre del año pasado hizo lo mismo con una base de datos que contenía más de 1.2 millones de tarjetas de crédito.

“Las filtraciones de datos son cada vez más comunes, y si bien existen legislaciones como el GDPR (Reglamento General de Protección de Datos), es importante que, como usuarios, sepamos cómo cuidar y proteger nuestros datos personales”, indicó Camilo Gutiérrez Amaya, jefe del Laboratorio de Investigación de ESET Latinoamérica.

Fuente: @D3LabIT

El ‘phishing’ y el robo de datos

El phishing es un método para engañarte y hacer que compartas tus contraseñas, números de tarjetas de crédito e información confidencial mientras se hacen pasar por una institución de confianza en un mensaje de correo electrónico o llamada telefónica.

En el 2022, se hicieron más de 500 millones de ataques de phishing en los que el engaño más utilizado fue el de los servicios de entrega, mensajería instantánea y plataformas de criptomonedas. Kaspersky mencionó que los ciberstefadores crean sitios web falsos, bastante idénticos a los originales con la finalidad de recopilar datos de usuarios y engañarlos para que envíen dinero a sus cuentas. Estudios afirman que el 91% de este tipo de fraudes comenzaron con un correo electrónico de phishing.

¿Cómo proteger tus datos del phishing?

Reconocer un intento de fraude por phishing no es fácil, pero algunos consejos y uso de sentido común podrán ayudarte:

· Correo electrónico: por lo general recibes una oferta demasiado buena para ser verdad, como el premio de una lotería, un regalo costoso o alguna otra cosa de alto valor.

· Nombre de remitente con quien poco frecuentes: esta es una clara alerta, especialmente si el contenido del correo no tiene relación alguna con tus actividades.

· Mensaje aterrador: este tipo de correos tienen mensajes alarmistas incitándote a que actúes, antes de que por ejemplo se elimine tu cuenta.

· Mensajes con archivos adjuntos extraños: que por lo general contienen malware, ransomware o alguna otra amenaza online.

· Enlaces extraños: en este tipo de casos, pasa el cursor por encima para conocer su URL real. Queda atento a errores ortográficos porque esto es un indicador de falsificación.

Te recomendamos

Cuando navegues por la web o recibas correos electrónicos, debes ser muy cuidadoso con los sitios web a los que ingresas y la información que compartes. No te dejes llevar por el miedo ante mensajes alarmistas, no ingreses datos personales y mantén actualizados los sistemas de seguridad instalados en tus dispositivos.

Estar al tanto de las últimas amenazas cibernéticas es de gran importancia para evitar caer en estafas. Si resultas ser víctima de una estafa o robo de identidad, debes comunicarte con tu entidad financiera correspondiente para notificar la novedad y cancelar el uso de tus productos financieros.