Es posible que hayas llegado a un punto en el que no deseas saber nada sobre deudas o pagos y quieres saber cómo cancelar una tarjeta de crédito indeseada. Te aseguramos que no eres el primero, pero te sugerimos que reflexiones al respecto ya que las consecuencias de esto podría impactar de forma directa en tu puntaje e informe crediticio durante mucho tiempo. Tómate un par de minutos y pon atención a las implicaciones:

¿Es buena idea cancelar una tarjeta de crédito?

Cancelar una tarjeta de crédito puede parecer a simple vista la opción de pasar a una nueva alternativa con más beneficios, o quizás dejar de pagar un producto que en últimas te resultó demasiado costoso y que a su vez es parte de tus deudas; sin embargo, esto va más allá y debes ser muy prudente con tu decisión. A continuación, te presentamos 3 aspectos a considerar:

- Si actualmente dependes de tu tarjeta de crédito para gastos diarios, cancelar tu tarjeta traerá consigo cambios en tus hábitos. Así que es importante pensar cómo vas a cubrir estos gastos antes de hacer el trámite.

- ¿Tu tarjeta ofrece beneficios? Si es así, perderás las recompensas y posibles beneficios a futuro. Si planeas reemplazar esos gastos, evalúa si tu nueva alternativa de tarjeta brinda mejores beneficios.

- Si piensas en pagar con tarjeta de débito, cheque o efectivo, debes prever qué puedes pagar con qué y de qué forma saldrá más favorable para tu bolsillo.

Como mencionamos anteriormente, al cancelar tu tarjeta de crédito inevitablemente verás un impacto en tu crédito; por tanto, los factores de mayor importancia de tu puntaje de crédito se verán afectados directamente, al igual que sus respectivos puntajes:

- Historial de pagos: los pagos puntuales son la forma más común de generar crédito; si ves que no puedes hacerlo a largo plazo y deseas cerrarla, debes considerar las opciones que el emisor de tu tarjeta pueda proponerte.

- Duración de historial crediticio: entre más largo sea tu historial de crédito, mejor será para tu crédito ya que a los prestamistas les interesa ver si sabes administrar un crédito de forma efectiva durante un largo periodo de tiempo. Cerrar una tarjeta implica reducir tu historial crediticio y recaerá en el tiempo que tome que otra cuenta crezca. Recuerda que la línea de crédito más antigua tendrá mayor impacto en la duración de tu historial crediticio.

- Cantidades adeudadas: las agencias de crédito realizan seguimiento a tus deudas para asegurarse de que no usas demasiado el crédito disponible. Este porcentaje de utilización de crédito compara la cantidad de dinero que debes con la cantidad que tienes disponible. Cerrar tu tarjeta de crédito podría empeorar las cosas si reduces tu crédito total disponible, así que si planeas cerrar una tarjeta sin abrir otra línea de crédito, podrías ver afectados tus puntajes.

- Nuevo crédito: debes tener en cuenta que la solicitud de una nueva tarjeta de crédito desencadena una “verificación de crédito dura”, lo cual afecta tus puntajes a corto plazo; así que continuar con una aplicación nueva y cerrar tu cuenta anterior al mismo tiempo podrá traer efectos negativos.

- Combinación de créditos: si estás pensando en cerrar tu única tarjeta de crédito y no abrir una nueva línea de crédito, podrías terminar eliminando tu crédito renovable de tus informes en su totalidad, lo cual es muy negativo ya que los prestamistas no podrán evaluar la variedad de crédito que usas; por tanto, es muy probable que tus solicitudes sean rechazadas.

¿Cómo cancelar una tarjeta de crédito?

Si tomando en cuenta lo mencionado anteriormente aún deseas continuar con la cancelación de tu tarjeta de crédito, te explicamos cómo lograrlo:

- Cancela el saldo restante: lo último que necesitas es deber dinero en una tarjeta de crédito que tendrás que seguir pagando una vez la cierres. Lo recomendable es que finalices primero tus pagos.

- Cancela los pagos recurrentes: si tienes esta configuración activa, asegúrate de actualizar la información de tus pagos.

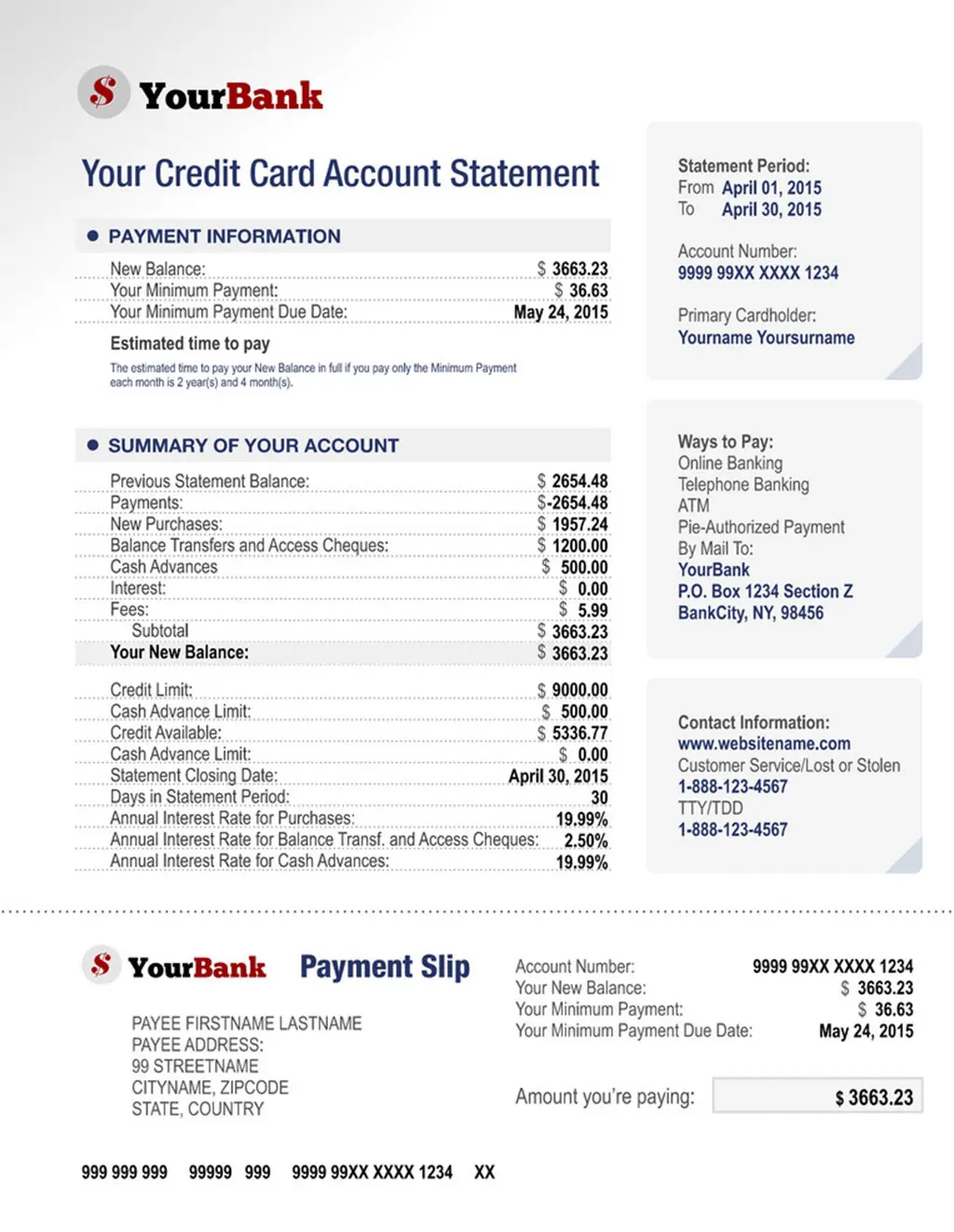

- ¿Necesitas canjear recompensas?: una vez cancelada tu tarjeta de crédito, las recompensas caducan, así que consulta en los términos y condiciones del programa si los puedes aprovechar antes de cancelar. Si por algún motivo tienes recompensas vigentes y no sabes cómo pagar tu deuda, es posible que puedas canjearlas por un crédito en tu estado para ayudarte a pagar tu saldo.

- Contacta al emisor de tu tarjeta de crédito: informa que deseas cancelar tu tarjeta o notifícalo mediante su sitio web.

- Haz seguimiento: una vez la canceles, envía un correo electrónico o carta al emisor de tu tarjeta de crédito para confirmar que esta ha sido cancelada. Si llega a haber un error, podrás documentar la fecha en la que solicitaste tu cancelación.

- Verifica tus informes de crédito: si prefieres hacerlo por tu cuenta, revisa tus informes de crédito y corrobora que esta ha sido cerrada.

- Corta el plástico: de esta manera te aseguras que nadie la intente usar después de cancelada.

Te recomendamos

Cancelar tu tarjeta de crédito en los Estados Unidos puede ocasionar un gran retroceso en tu historial crediticio, pues ten presente que una línea de crédito equivale a la antigüedad de tu vida crediticia. Si en realidad consideras que no puedes sostener tu producto porque está muy costoso, abrir una nueva línea de crédito será una mejor alternativa.