¿Qué es el FICO Score? Te contamos

Si ya has iniciado una vida económica activa en los Estados Unidos, seguramente habrás escuchado con frecuencia el término «FICO Score». A continuación te explicamos todo lo que debes saber sobre éste y por qué es tan importante.

¿Qué es FICO Score?

FICO significa Fair Isaac Corporation y es la marca pionera de puntaje de crédito en los Estados Unidos; desarrolló el método para el cálculo de los puntajes de crédito con base a la información suministrada por las tres principales agencias de crédito: TransUnion, Equifax y Experian.

En la actualidad, muchas compañías utilizan otros modelos de puntuación de crédito; sin embargo, la mayoría de los prestamistas utilizan los puntajes FICO al momento de decidir si recibes un préstamo o una tarjeta de crédito, la tasa de interés y los plazos a cumplir. Además de predecir qué tan altas son las probabilidades de que realices los pagos de tus préstamos a tiempo y de aprobar las solicitudes y condiciones de cuentas de cheques y de ahorros.

¿Cómo se calcula FICO Score?

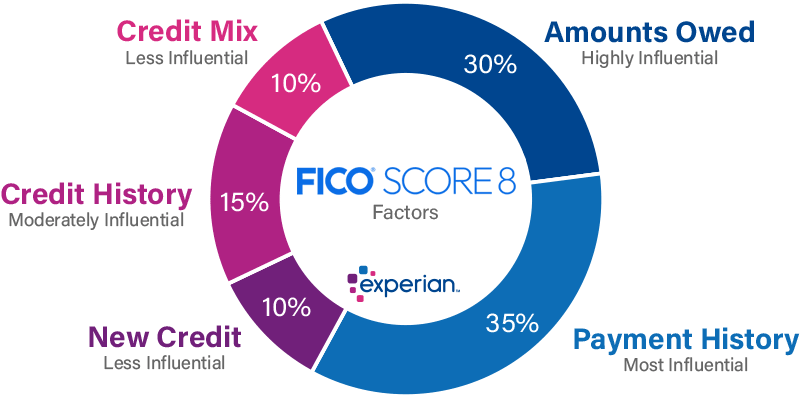

El FICO Score se calcula a partir de la información de crédito en tu informe de crédito. Esta información se agrupa en las siguientes categorías:

- Historial de pago: equivale a un 35% y abarca los pagos que has hecho a tus anteriores cuentas de crédito.

- Cantidad que debes: equivale al 30% de los créditos y préstamos que tienes.

- Duración del historial de crédito: equivale al 15% y es el tiempo que llevas haciendo vida crediticia.

- Crédito nuevo: equivale al 10% y es la frecuencia de consultas de crédito y nuevas aperturas de cuenta.

- Tipos de crédito: equivale al 10% y es la combinación de tu crédito, cuentas minoristas, cuentas de la empresa financiera, préstamos en cuotas y préstamos hipotecarios que tengas o hayas tenido.

Fuente: Experian

¿Qué factores afectan el FICO® Score?

Tomando en cuenta lo mencionado anteriormente, los factores que más afectan tu FICO Score son:

- Pago incumplido: está estrechamente relacionado con el historial de pagos, componente fundamental y factor de mayor importancia en el modelo de puntuación FICO.

- Marca negativa: esto indica que no realizaste un pago según lo acordado, las marcas negativas normalmente permanecerán en tus informes entre siete y 10 años.

- Cambio en tasa de utilización de crédito: FICO afirma que esto representa el 30% de tu puntaje general, así que si gastaste más de lo habitual, esto afectará la tasa de utilización de tu crédito.

- Límite de crédito reducido: un límite de crédito más bajo significa que tu tasa de utilización de crédito aumentará, incluso si tus gastos se mantienen iguales.

- Cerrar una tarjeta de crédito: al eliminar una tarjeta de crédito reduce tu crédito disponible; por lo tanto, si no reduces tus gastos, tu índice de utilización de crédito aumentará. Por otra parte, entre más antigua sea la cuenta que cierras, más afectará la antigüedad promedio de tus otras cuentas; esto impacta directamente la duración promedio de tu historial crediticio.

- Pago de préstamo: cancelar la totalidad de un préstamo podría cambiar tu combinación de créditos. Tener una combinación saludable de crédito renovable como tarjetas de crédito y préstamos a plazos es bueno para tu puntaje de crédito.

- Solicitud de líneas de crédito: abrir varias cuentas de crédito en un periodo corto de tiempo representa mayor riesgo para los prestamistas.

¿Por qué el FICO Score varía?

El FICO Score es el puntaje de crédito más utilizado por la mayoría de los prestamistas y; a su vez, estos prestamistas pueden usar distintas versiones de los FICO Score (Puntuación FICO base, que es el más utilizado y puntajes FICO específicos de la industria, cada prestamista puede optar por quedarse con versión que prefiera). Además de ello, estos se basan en datos del archivo de crédito de las agencias de informes de los clientes; por esto, las diferencias en sus archivos de crédito pueden generar diferencias en tu FICO Score.

Ten presente que el FICO Score se calcula una vez que se solicita, teniendo en cuenta información que en este momento está en tu archivo de crédito de la agencia de informes de los clientes. Conforme esta información cambia, tu FICO Score también cambiará. Por tal motivo es importante revisar en tu informe tus factores del puntaje clave, los cuales explican qué acciones afectaron en mayor medida tu score. Haz la comparación de al menos dos periodos e identifica los posibles cambios en tu reporte.

Te recomendamos

Evita las malas sorpresas y solicita anualmente la copia gratuita de tu informe de crédito de cada una de las tres principales agencias de crédito en www.anualcreditreport.com. Ten presente que este informe gratuito de crédito no incluirá tu FICO Score debido a que éste se basa en la información de tu crédito. Por tal motivo es importante que verifiques que la información que el informe entrega es correcta.

Comments are closed.