SafeKey® de American Express es un servicio de autenticación que tiene como finalidad evitar el uso no autorizado de tu tarjeta American Express, con él podrás hacer tus compras en línea con total confianza, ya que esta herramienta de seguridad en línea verificará que realmente eres tú quien realiza la transacción.

Y es que muchas son las formas en las que miles de personas caen ante estafas por el uso de sus productos financieros y compras en línea; dentro de los más comunes, está la estafa que suplanta tu banco con la intención de robar tus códigos de acceso. Con SafeKey® estarás protegido de todo intento de suplantación, sigue leyendo y te contamos más.

¿Cómo funciona SafeKey de American Express?

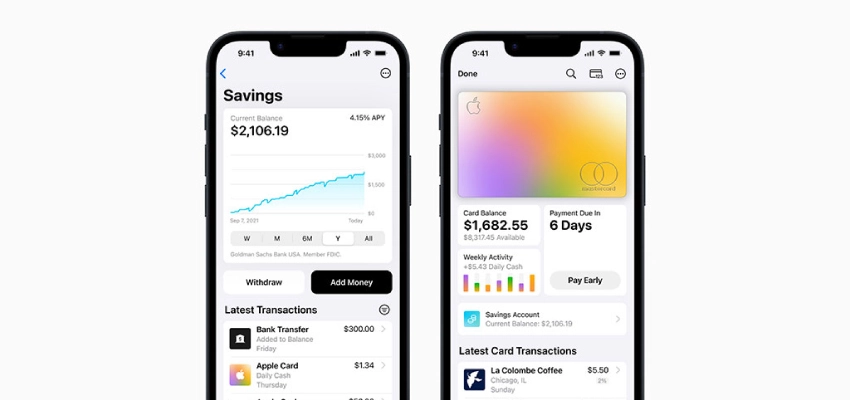

Este servicio de autorización de uso de tarjeta de crédito se encuentra disponible para dispositivos iOS y Android y busca evitar que seas víctima de fraude en línea por medio de confirmación adicional de información. Así que para iniciar, es indispensable que tengas tus datos de contacto actualizados en “Mi cuenta online” o llamando al número que encuentras en el reverso de tu tarjeta.

American Express no genera cobro extra por este servicio y funciona de la siguiente manera:

- Al momento de hacer un pago, tras ingresar tu número de tarjeta de crédito American Express aparecerá automáticamente una ventana de SafeKey y se te pedirá que ingreses cierta información adicional con la intención de verificar tus datos.

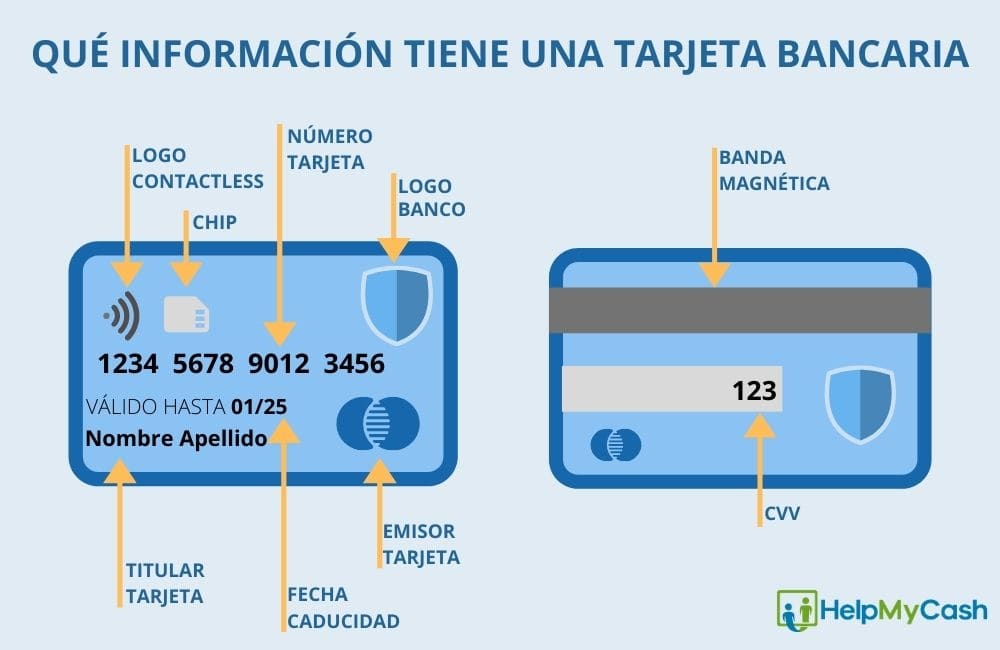

- Dentro de esta información se te solicitará que escribas un código de acceso único que será enviado a tu número de contacto o dirección de correo electrónico (y será válido por 10 minutos). Una vez sea verificada la información, se hará el proceso de transacción en línea y, dependiendo del caso, se te solicitará el número de 3 dígitos que encontrarás al reverso de tu tarjeta.

- Si no ingresas dicho código dentro del tiempo establecido, deberás reiniciar la transacción en el portal electrónico del comerciante.

Es importante que tengas en cuenta que si eres titular de la tarjeta, esta es inscrita automáticamente en American Express SafeKey, así que más allá de descargar la aplicación, no tendrás que realizar ningún paso adicional para beneficiarte de esta herramienta de seguridad online.

SafeKey y los portales de comercio electrónico

Una vez realizado el pago en el portal del establecimiento en el que te encuentras, saldrá una ventana emergente con el logotipo de SafeKey de American Express. Este será el principal indicador de que es un establecimiento afiliado a American Express y es compatible con este servicio de seguridad en línea.

Fuente: SafeKey

¿American Express ofrece protección al fraude en línea?

Sí y con la finalidad de que sus tarjetahabientes se sientan más seguros ante el fraude en línea, American Express SafeKey es anunciada como herramienta para la protección de la seguridad de tu cuenta. Este programa está diseñado para requerir un código de acceso único y, en algunos casos, otro tipo de información para verificar tu identidad. En otras ocasiones, algunas compras no requerirán este código, solamente se te verificará al respecto.

Siempre que se te solicite el código de acceso, deberás ingresarlo, de lo contrario tu transacción no será realizada.

¿Cómo tener una experiencia de compra en línea segura?

SafeKey es tan solo una herramienta de seguridad para transacciones online; sin embargo, puedes tener en cuenta algunos consejos para proteger aún más tus transacciones en línea:

- Actualiza de forma constante tu información de contacto, de esta manera podrás ser notificado sobre irregularidades.

- Establece un código de bloqueo para tu teléfono celular.

- Utiliza contraseñas que sean difíciles de adivinar para otros.

- Instala un antivirus en tu celular y actualízalo con regularidad.

Dentro de su normatividad, American Express no solicita información personal vía correo electrónico. Si recibes uno, repórtalo al número de servicio al cliente que encontrarás al reverso de tu tarjeta.

Te recomendamos

Asegúrate de que toda la información de tus productos financieros esté actualizada y, si tienes un tarjetahabiente adicional, infórmale sobre la importancia de que actualice sus datos personales. Ten por seguro que esta es una gran medida de prevención ante el fraude en línea.