Para muchos, puede ser algo totalmente distinto a lo acostumbrado en su país de origen; sin embargo, no dejar propina en Estados Unidos no es algo bien visto. Esto quiere decir que si consumes en un bar, restaurante, cafetería, hotel, peluquería, entre otros, es importante dejar una propina. No es obligatorio hacerlo, pero ya es algo arraigado y casi que institucionalizado.

Esta costumbre nació en Europa cuando los aristócratas pagaban y dejaban dinero extra, así que norteamericanos que habían viajado al continente europeo trajeron la costumbre a los restaurantes de los Estados Unidos y, en los años 60, el Congreso permitió a algunos restaurantes pagar a sus empleados por debajo del salario mínimo, siempre y cuando ellos obtuvieran propinas. A esto es lo que se le conoce como «Tipping credit«.

Actualmente, el salario de muchos empleados depende de las propinas pues hay quienes trabajan 30 horas a la semana por un salario mensual de US$200, lo cual no es suficiente para cubrir gastos de alimentación y vivienda. Gracias a las propinas, quienes trabajan en el sector de servicios pueden ganar más por jornada, dependiendo del lugar en el que trabajen.

En términos generales, los empleados que ganan propinas permiten al dueño del local pagar por debajo del salario mínimo de la hora. Si una hora está en US$15, permite pagar un salario de US$5 siempre y cuando los otros US$10 se vean compensados con la propina. El problema está en que, por ejemplo, muchos empleadores dividen la propina que reciben los meseros con los chefs, o entre todos los empleados, independiente de la calidad del servicio de cada quien.

¿Cómo funciona el pago de propina en Estados Unidos?

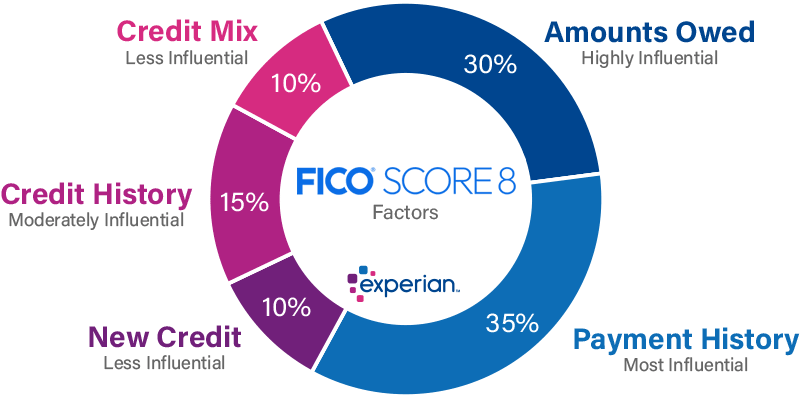

Todo depende del lugar en el que te encuentres. Actualmente, lo mínimo suele ser un 13%, pero lo más habitual es que sea un 15% o 18%. A continuación, te presentamos las opciones que se te pueden presentar al momento de pagar una cuenta (sabe resaltar que cada negocio puede optar por aplicar un cobro distinto):

- Propina del 15%: en este caso, el servicio no ha sido de tu agrado, así que no estás conforme y dejas lo mínimo.

- Propina del 18%: aquí, el servicio ha estado bien y te ha gustado.

- Propina del 22%: en este caso, el servicio que has recibido ha sido de tu total agrado.

- Porcentaje de propina personalizado: en este tipo de situaciones puedes aplicar el porcentaje que tú quieras, puede ser simplemente el 1% o poner la cantidad que tú desees. (En algunos casos se presenta un cobro del 25%).

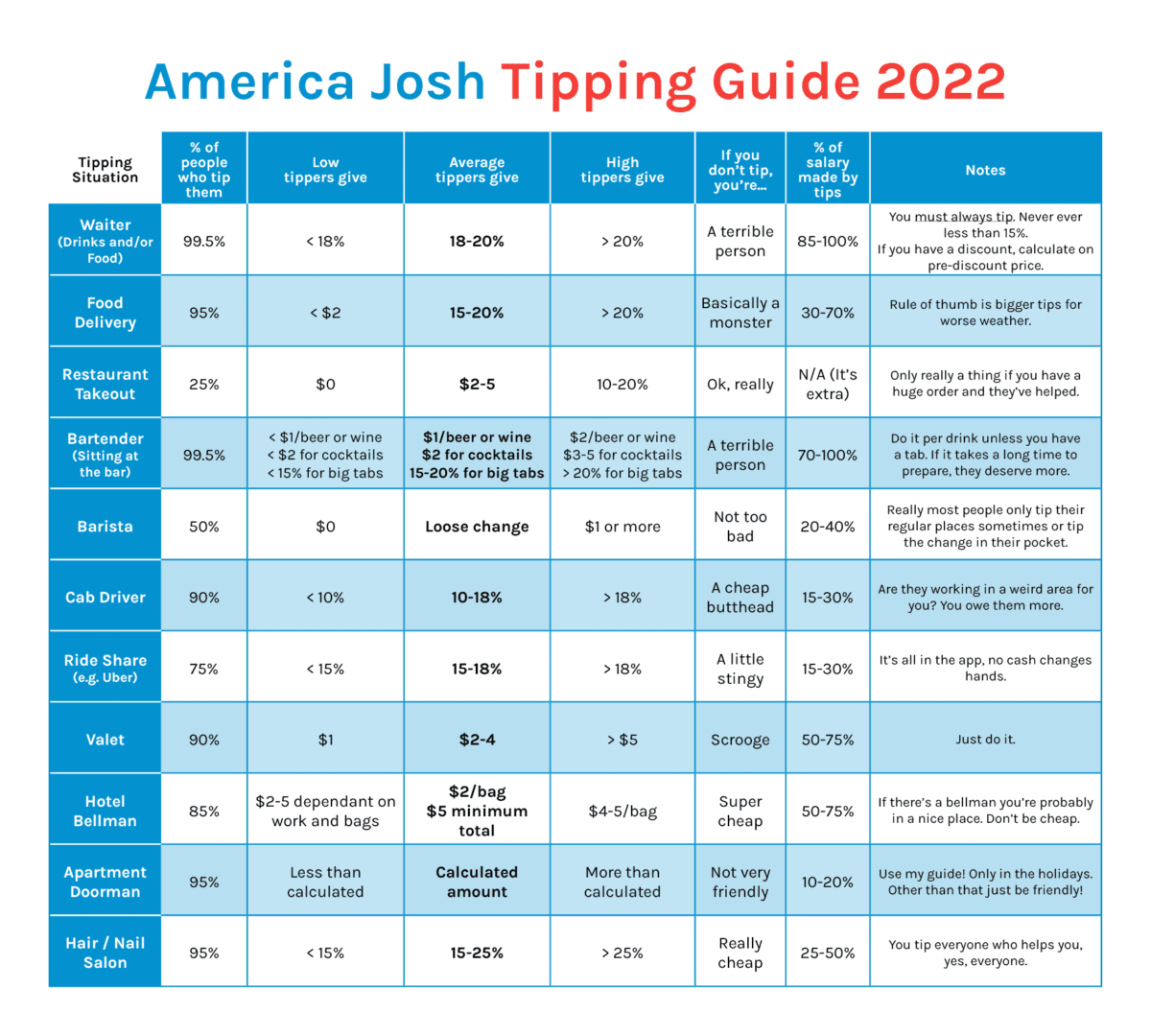

Si bien está es la tasa de porcentaje general, las propinas también dependen del tipo de negocio. El portal America Josh ha sacado un cuadro que podría ayudarte por cada situación especifica:

Fuente: America Josh

El cobro de las propinas ha aumentado desde la pandemia del COVID 19; incluso, muchos establecimientos en los Estados Unidos se han equipado de máquinas electrónicas con la finalidad de evitar entregar cambio en efectivo, Lo cual también condiciona al usuario a dejar el cambio como propina.

Muchos estadounidenses manifiestan su inconformidad con este tema; sin embargo, también son conscientes de que gran parte del salario de muchos trabajadores depende de las propinas, por lo tanto consideran que es necesario reformar el sistema.

Te recomendamos

Recuerda que las propinas no son exclusivas de bares y restaurantes, toda persona que trabaje en el sector de servicios agradecerá que incluyas ese porcentaje en tu pago. Ten presente que incluso los taxis hacen un cobro mínimo de un 15% y peluquerías o barberías de un 20% o 25%. Recuerda dejarlas en efectivo, de lo contrario, serán dispuestas a criterio del administrador.